Как зарегистрироваться на кракене из россии

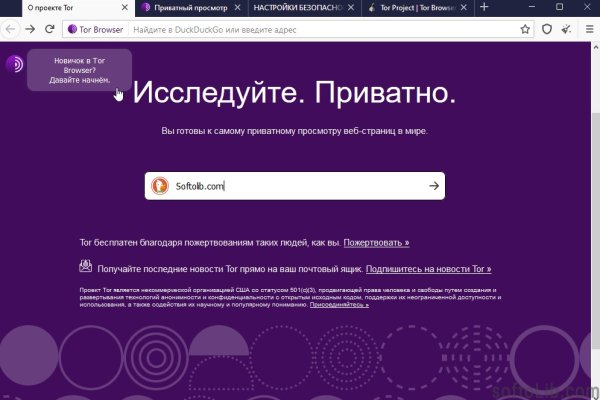

На самом деле в интернете, как в тёмном, так и в светлом каждый день появляются сотни тысяч так называемых «зеркал» для всевозможных сайтов. Также многие используют XMR, считая ее самой безопасной и анонимной. Именно тем фактом, что площадка не занималась продажей оружия, детской порнографии и прочих запрещённых предметов Darkside объяснял низкий интерес правоохранительных органов к сафари деятельности ресурса. Программы для Windows и Mac Настольные способы блокировки чаще всего являются либо платными, либо сложными в обращении и потому не имеющими смысла для «чайников которым вполне достаточно небольшого плагина для браузера. Самое главное вы со своей стороны не забывайте о системе безопасности и отправляйте форму получения товара только после того как удостоверитесь в качестве. Russian Anonymous Marketplace один из крупнейших русскоязычных теневых форумов и торговая площадка. Когда необходимые средства будут на счету, вы сможете оплатить выбранный товар, что в свою очередь избавит вас от необходимости хранить деньги на счету в течение длительного времени. Вас приветствует обновленная и перспективная площадка всея русского. Поисковики Tor. У Вас есть сайт? Требуется регистрация, форум простенький, ненагруженный и более-менее удобный. Способ 1: Через TOR браузер Наиболее безопасный и эффективный способ для доступа к луковым сетям. Ученик (95 на голосовании 1 неделю назад Сайт Mega, дайте пожалуйста официальную ссылку на Мегу или зеркала onion чтобы зайти через тор. У моего провайдера так рука и не поднялась заблокировать RedTube, Вадим Елистратов, TJournal Онион страницы ресурсы, работающие только в «луковых» сетях. Начинание анончика, пожелаем ему всяческой удачи. Требует включенный JavaScript. Почему именно mega darknet market? Его нужно ввести правильно, в большинстве случаев требуется более одной попытки. Речь идёт о крупнейшей площадке для торговли наркотиками и крадеными данными. Onion - OutLaw зарубежная торговая площадка, есть multisig, миксер для btc, pgp-login и тд, давненько видел её, значит уже достаточно старенькая площадка. Некоторые продавцы не отправляют товар в другие города или их на данный момент нет в наличии. Сервис от Rutor. Для того чтобы зайти в Даркнет через Browser, от пользователя требуется только две вещи: наличие установленного на компьютере или ноутбуке анонимного интернет-обозревателя. Так как система блокчейн имеет свои особенности, стоит это учитывать перед тем как пополнить баланс на Мега Даркнет. Онлайн системы платежей: Не работают! Onion заходить через тор. Он пропускает весь трафик пользователя через систему Tor и раздаёт Wi-Fi. Hiremew3tryzea3d.onion/ - HireMe Первый сайт для поиска работы в дипвебе. 3дрaвcтвуйте! История посещений, действий и просмотров не отслеживается, сам же пользователь почти постоянно может оставаться анонимом. Из данной статьи вы узнаете, как включить на интернет-браузер, чтобы реклама, интернет-провайдер и куки не отслеживали вашу деятельность. Не становитесь «чайками будьте выше этого, ведь, скорее всего всё может вернуться, откуда не ждёте.

Как зарегистрироваться на кракене из россии - Кракен продажа наркотиков

Условия хранения При температуре не выше. Со стороны органа слуха и вестибулярного аппарата: часто вертиго; нечасто гиперакузия. Энцефалопатия Отмечались случаи энцефалопатии, особенно у пациентов с сопутствующими заболеваниями, которые могут привести к развитию данного состояния. Эпилепсия: начальная доза 150 мг/сут. Пациентам с нарушенной функцией почек дозу подбирают индивидуально, с учетом клиренса креатинина (табл. Они распределены по системам и частоте (очень часто 1/10; часто 1/100, 1/10; нечасто 1/1000, 1/100; редко 1/1000). Уменьшение частоты судорог начиналось в течение первой недели. При нейропатической боли лечение начинают с дозы 150 мг/сут. Перечисленные нежелательные явления могли быть связаны с основным заболеванием и/или сопутствующей терапией. Безопасность и эффективность прегабалина у детей и подростков в возрасте до 12 лет не установлены. В клинических исследованиях, во время которых проводили офтальмологическое обследование пациентов, снижение остроты зрения и изменения полей зрения чаще наблюдалось у пациентов, получающих прегабалин, чем у получающих плацебо. Способ применения и дозировка Внутрь, независимо от приема пищи, в суточной дозе от 150 до 600 мг в 2 или 3 приема. При генерализованном тревожном расстройстве лечение начинают с дозы 150 мг/сут. Во время пострегистрационных исследований отмечались случаи нарушения рекомендованного режима дозирования или злоупотребления прегабалином. «Особые указания. Пациентам пожилого возраста (старше 65 лет) может потребоваться снижение дозы прегабалина в связи со снижением функции почек. Почечная недостаточность Отмечались также случаи развития почечной недостаточности, в некоторых случаях после отмены прегабалина функция почек восстанавливалась. В зависимости от достигнутого эффекта и переносимости, через 37 дней дозу можно увеличить до 300 мг/сут. Суицидальные мысли и поведение Противоэпилептические препараты, включая прегабалин, могут повышать риск возникновения суицидальных мыслей или поведения. При появлении в ответ на применение прегабалина таких нежелательных реакций, как потеря зрения, нечеткость зрения или других нарушений со стороны органа зрения, отмена препарата может привести к исчезновению указанных симптомов. В наблюдательном исследовании с участием лиц, принимающих опиоиды, у пациентов, которые получали терапию прегабалином одновременно с опиоидом, наблюдался повышенный риск смертности, связанной с опиоидами, по сравнению с теми, кто принимал только опиоиды (скорректированное отношение шансов,.68 95 доверительный интервал,.19-2.36). Фармакологическое действие Действующим веществом является прегабалин - аналог гамма-аминомасляной кислоты (S)-3-(аминометил)-5-метилгексановая кислота). Имеются сообщения о развитии судорог,.ч. 56 лирика 300 МГ капс. Повторное пероральное применение прегабалина с оксикодоном, лоразепамом или этанолом не оказывало клинически значимого влияния на дыхание. «Побочные действия возможное наличие редких наследственных заболеваний (см. Со стороны пищеварительной системы: часто сухость во рту, запор, рвота, метеоризм, вздутие живота; нечасто повышенное слюноотделение, гастроэзофагеальный рефлюкс, гипестезия слизистой оболочки полости рта; редко асцит, дисфагия, панкреатит. Со стороны органа зрения: кератит, потеря зрения. Режим дозирования Препарат принимают внутрь независимо от приема пищи в суточной дозе от 150 до 600 мг в 2 или 3 приема. Противопоказания к применению детский и подростковый возраст до 17 лет включительно (нет данных по применению редкие наследственные заболевания,.ч. Отмечалось уменьшение индекса боли на 50 у 35 пациентов, получавших прегабалин, и 18 пациентов, принимавших плацебо. При применении препарата в течение 8 недель у 52 пациентов, получавших прегабалин, и у 38 пациентов, получавших плацебо, отмечалось 50 уменьшение симптоматики по шкале тревожности Гамильтона (HAM-A). При этом указанный побочный эффект прекращался по мере продолжения лечения. В зависимости от достигнутого эффекта и переносимости, через 37 дней дозу можно увеличить до 300 мг/сут, а при необходимости еще через 7 дней до максимальной дозы 600 мг/сут. 300 МГ Х56 лирика капсулы 300МГ 56 Лирика 300мг Капс. На фоне терапии центральной нейропатической боли, связанной с повреждением спинного мозга, наблюдается увеличение частоты побочных реакций в целом, а также побочных реакций со стороны ЦНС, в особенности сонливости. Поэтому пациентов, получающих эти препараты, следует тщательно наблюдать на предмет возникновения или ухудшения депрессии, появления суицидальных мыслей или поведения. Лечение: проводят промывание желудка, поддерживающую терапию и при необходимости - гемодиализ. Наблюдаемые явления были обычно легкими или умеренными. Установлено, что пероральные гипогликемические препараты, диуретики, инсулин, фенобарбитал, тиагабин и топирамат не оказывают клинически значимого влияния на клиренс прегабалина. Со стороны кожных покровов: нечасто потливость, папулезная сыпь; редко холодный пот, крапивница. Основными нежелательными эффектами, требовавшими прекращения лечения, были головокружение (4) и сонливость (3 в зависимости от их субъективной переносимости. Нарушения метаболизма и питания: часто повышение аппетита; нечасто анорексия, гипогликемия.

Итак, коротко о требуемых документах и ключевых преимуществах: Starter : требуется заполнение простой анкеты с основными данными о себе. Для мобильных устройств: Скачать VPN - iphone android После окончания установки, запустить приложение и установить соединение. И особое внимание обратите на подсказки к полям. Положительные качества проекта Популярная биржа Kraken наряду с привлекательными особенностями характеризуется немалым числом значимых достоинств, что демонстрируется замечательными показателями проекта. #Kraken #Россия #санкции Криптовалютная биржа Kraken запретила пользователям из РФ регистрировать аккаунты, а также ограничила счета, «базирующиеся в России». Отзывы Часто задаваемые вопросы Kramp в обход блокировки. SearcheeBot Ваш гид в мире Telegram-каналов Гео и язык канала Россия, Русский Категория Даркнет Фильтр публикаций Репост из: Даркнет форум России - WayAway (телеграм). Тут отмечаем галочкой «Использовать мост выбираем пункт «Запросить мост у torproject. Она гораздо быстрее и надёжнее Tor по нескольким. Если вам нужен простой и красивый интернет-магазин, с Кракеном вы можете существенно сэкономить на лицензии Битрикс. (при всем уважении! Моменталки, круглосуточная поддержка! Kraken будет оборудован встроенным гарант-сервисом, который проконтролирует все сделки на предмет их чистоты и сохранения денег в течение суток до того момента, как покупатель не заберёт свой товар. Kraken активно приобретает различные криптоактивы (биржи, кошельки. Для полноценной торговли, нужно пройти Стандартную верификацию на бирже Kraken. Компания лицензирована и регулируется в соответствии с законодательством Кюрасао в соответствии с основным держателем лицензии. Равно как и анонимность. 1000 каждому украинцу от биржи kraken. Для стейкинга на Kraken, выбираются активы в вашем спот-кошельке. Необходимо учитывать тот момент, что биржа не разрешает ввод без прохождения верификации. Вернее, он есть, но по умолчанию скрыт. Приносим свои извинения за доставленные неудобства отмечается в письме. Совершать конвертационные либо спекулятивные операции, вносить средства, выводить фиат с криптовалютой позволяется пользователям, прошедшим соответствующие стадии подтверждения личности. Bpo4ybbs2apk4sk4.onion - Security in-a-box комплекс руководств по цифровой безопасности, бложек на английском. Позиции - открытые позиции. Все продукты ub управляются зарегистрированным адресом GB Software.V., Heelsumstraat 51 Unit B-03, E-Commerce Park, Willemstad, Curacao. Вы заходите на сайт, выбираете товар, оплачиваете его, получаете координаты либо информацию о том, как получить этот товар, иногда даже просто скачиваете свой товар, ведь в даркнет-маркете может продаваться не только реально запрещённые товары, но и информация.