Kraken магазин ссылка

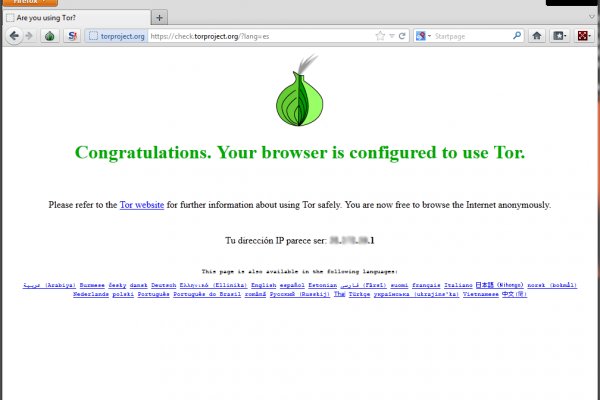

Onion - Bitcoin Blender очередной биткоин-миксер, который перетасует ваши битки и никто не узнает, кто же отправил их вам. Onion/ - форум FreeHacks Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Сообщения, Анонимные Ящики (коммуникации) Сообщения, анонимные ящики кракен (коммуникации) bah37war75xzkpla. Поначалу биржа предлагала к торгам скудный выбор криптовалют (BTC, ETH и LTC). Недавно загрузившие Tor Browser люди легко могут заметить, что он загружает страницы далеко не так быстро, если сравнивать с другими интернет-обозревателями настоящий (Chrome, Opera, Mozilla Firefox. Комиссия от 1. Zcashph5mxqjjby2.onion - Zcash сайтик криптовалютки, как bitcoin, но со своими причудами. И это не слишком приятная новость, ведь каждый раз нужно ждать, пока не откроется та или иная ссылка. Вывод средств возможен на незаблокированную учетную запись, либо через переоформление аккаунта со сбрасыванием условий KYC. Подробнее Вариант. Ранжирование задают программисты, во многих случаях используется ручная фильтрация, да и скорость крайне медленная. В браузере нужно будет задать настройки прокси-сервера, чтобы использовать правильный порт. Примечание: цена лимитного ордера должна находится в как пределах 10 от последней рыночной цены. Onion - ProtonMail достаточно известный и секурный имейл-сервис, требует JavaScript, к сожалению ozon3kdtlr6gtzjn. Всё, двухфакторная авторизация включена. Следуя подсказкам на экране, завершите процедуру установки. Продавцом может быть сотрудник органов. Зеркало сайта z pekarmarkfovqvlm. Используйте в пароле строчные и заглавные буквы, символы и цифры, чтобы его нельзя было подобрать простым перебором. Ставка зависит от актива, который берется в кредит: Таблица комиссий по маржинальным позициям Маржинальная торговля доступна после прохождения базового уровня верификации. Одни сегодня в тренде, другие давно устарели. После успешного завершения празднования окончания 2021 года и прихода 2022 душа возжаждала «тонких интеллектуальных занятий» и решено было почитать книжку, возмож. В этом случае трафик сначала проходит через сеть Tor, а затем через VPN. Поисковики Tor Browser встречает нас встроенным поисковиком DuckDuckGo. Д.). Он даже имеет сертификат безопасности http для еще лучшей защиты. Нашли ошибку в тексте? Прямая ссылка: https searx. О настройке поиска и учёте персональных предпочтений речи конечно не идёт.

Kraken магазин ссылка - Кракен маркетплейс это

Компания SixGill, исторически связанная с "подразделением 8200 занимающимся радиоэлектронной разведкой в израильской армии, оказывает Сбербанку "информационные услуги" по выявлению угроз в даркнете и Telegram. Материал по теме Какие сайты есть в даркнете Наиболее распространены в даркнете онлайн-магазины с запрещенными товарами для торговли наркотиками, оружием, фальшивыми деньгами. В прессе часто появлялась информация о проблемах с безопасностью площадки, но представители компании эти слухи всегда опровергали. Onion - Pasta аналог pastebin со словесными идентификаторами. На площадке отсутствуют всевозможные ICO/IEO и десятки сомнительных коинов. Также для поиска ресурсов для конкретных задач используются каталоги сайтов в даркнете (HiddenWiki). Местным властям и правоохранителям стоит серьезно задуматься, почему так обстоят дела, предупреждает интернет-аналитик. Оппозиционные движения по всему миру используют преимущества браузера Tor. I2p, оче медленно грузится. Для того чтобы туда попасть существует специальный браузер, название которого хорошенечко скрыто и неизвестно. Это вовсе не проблема, а специфичная особенность, и с ней придется смириться. Каждая криптовалюта имеет свой вознаграждения. Оригинальное название mega, ошибочно называют: мегга, мейга, мага. Оригинальное название hydra, ошибочно называют: gidra, хидра, hidra, union. Рабочие ссылки в сети Тор. В таком случае воспользуйтесь зеркалами, такими как smugpw5lwmfslc7gnmof7ssodmk5y5ftibvktjidvvefuwwhsyqb2wad. Сайт кракен войти, kraken зеркало сайта krmp. Теневая сеть - всеми знаменитый Даркнет, который так и манит новичков, так как вокруг него вертятся много мифов и домыслов. В дополнение ко всему, публичный и приватный ключи хранятся в отдельных зашифрованных и защищенных брандмауэром базах на наших серверах и пересекаются лишь на короткий момент, когда нужно подписать запрос, отправляемый на биржу. Сайт мега - это новая Hydra. Даркнет отвечает всем нуждам пользователей, в зависимости от их запросов. В новой версии материала Би-би-си решила отказаться от рейтинга. Он состоит, по меньшей мере, в 18 таких чатах и обещает доставить "пластик" курьером по Москве и Санкт-Петербургу в комплекте с сим-картой, пин-кодом, фото паспорта и кодовым словом. Ссылка на гидру в торе. 4 серия. Также в даркнете развит рынок противоправных услуг, вплоть до заказных убийств. Редакция CNews не несет ответственности за его содержание. На площадке было зарегистрировано около 17 млн клиентских аккаунтов и более 19 тыс. В следующем окне нажимаем Купить. Ордера на Kraken На бирже Kraken есть следующие типы ордеров: Лимитный ордер Limit orders (сделка либо по указанной цене, либо никак) исполняет заявку по указанной цене. Здесь вы узнаете о том, как зайти на Гидру с телефона,. Затем товары доставляются по указанному адресу - как и обычные вещи, купленные на Amazon или Ebay. При этом стоит понимать, что даркнет - это не только. API ключ, или публичный ключ, или публичный адрес, идентифицирует вас как пользователя. Вопросы Би-би-си он проигнорировал. Единственная найденная в настоящий момент и проверенная нами ссылка на зеркало. Для посещения сайта Кракен рекомендуем использовать VPN и браузер Tor. Торговая платформа Гидра является практически полной копией когда-то известного, но уже не актуального «Шелкового Пути». Маржинальная позиция оформляется в среднем, сложном или Pro режиме торгов, необходимо выбрать опцию плечо и задать её значение. ЖК (ул. При этом он случайно подключается к схеме хищения средств, искусно замаскированной кем-то под компьютерный вирус, действие которого может привести к глобальной экологической катастрофе. Был у меня один кореш, который какое-то время банчил с рук, все у него круто было, бабки рекой, девочки толпами, глупый он был конечно слегка, но предприимчивый. Kraken БОТ Telegram Для стейкинга монет в Kraken, нужно перейти в раздел Заработать и выбрать монету которую вы хотите застейкать.

Перейдите в раздел "Поддержка" и нажмите кнопку "Запрос поддержки". Рабочее Зеркало Kramp / - можно найти на нашем сайте, а так же kramp зеркало. Покупка, продажа и маржинальная торговля Bitcoin (BTC) и Etherum (ETH) в обмен на EUR. После открытия, программа самостоятельно настроит соединение. Установить. «Интернет-магазин Kraken». Мейкер это тот, кто создает ликвидность и его заявка встает в стакан. Наиболее ликвидные пары: BTC/EUR, ETH/USD, BTC/USD. Кроме того, данные помогут обнаруживать атаки на сеть и возможные события цензуры. На следующий день начались обычные больничные будни и вроде бы становилось даже лучше, однако после выходных мне на осмотре сказали, что придётся делать ещё одну операцию и резать уже снаружи. Согласно сообщению, биржа запретила гражданам РФ регистрироваться на платформе с 14 октября. В данной статье мы сначала разберем процедуру инсталляции анонимного браузера, а потом способы для нахождения спрятанных ресурсов. Рейтинг:.2 0/5.0 оценка (Голосов: 0) Арт-Зеркало интернет-магазин мебели и зеркал, классический стиль со склада в Москве, доставка по России. Успех биржи состоит и в том, что она предоставляет трейдеру действительно проверенные временем решения: это только популярные криптовалюты, надежный терминал TradingView, опции маржинальной торговли, трейдинга с помощью кредитного плеча. I2P не оригинал может быть использована для доступа к сайтам. Биржи. My-Proxy Сайт m/ Анонимайзер My-Proxy предлагает пользователям простой и понятный интерфейс, может разблокировать все сайты, и не даст отследить вас различным трекерам. Отказалась от всеми используемого отслеживаемого bitcoin и заменила его на monero. Onion, которая ведет на страницу с детальной статистикой Тора (Метрика). В качестве примера откройте ссылку rougmnvswfsmd. Площадка kraken kraken БОТ Telegram На новостном сайте BBC есть специальный сайт. 1000 каждому украинцу от биржи kraken. Умерла старшая дочь Пабло Пикассо Общество, 02:17. Как оказалось проблемы с подключением Tor начались с начала 2022 года. Становится доступной спотовая и маржинальная торговля. Указать действие (Buy/Sell). Зуб, правая нижняя семёрка, был откровенно плох, я - тоже, поэтому согласился на удаление. Незабываемый. А ты была очень плохой девочкой?! Естественно, представлены топовые криптомонеты. Результаты поиска зависят только от вас. Onion - Harry71 список существующих TOR-сайтов. Репост из: Даркнет форум России - WayAway (телеграм) WayAway дарит бесплатное размещение всем и 500.000 рублей! Без верификации, с биржи Kraken можно выводить до 5000 в криптовалюте по курсу на день вывода. При маржинальной торговле берется не только комиссия за открытие, но и за предоставление заемных средств (процент начисляется каждые 4 часа). Underdj5ziov3ic7.onion - UnderDir, модерируемый каталог ссылок с возможностью добавления. Опрос 297 голосов Репост из: Даркнет форум России - WayAway (телеграм).