Kraken https

Kraken channel даркнет рынок телеграм 10 581 subscribers Информационный канал теневого рынка кракен, вход зеркалаонион. Это всё. CC прокси. К примеру, как и на любом подобном даркнет сайте существуют свои крупные площадки. Маржинальная торговля Маржинальная торговля позволяет трейдеру открывать позиции на средства, превышающие баланс его счета. Официальная ссылка зеркало mega SB в Darknet Market. Это твоя любимая mmorpg игра! Комуникирайте със. Почему не работает кракен 2022. The Hidden Wiki это основной каталог ресурсов. Он был создан в 1999 году как безопасная коммуникационная платформа для людей и групп, работающих над освободительными социальными изменениями. Всичко е обмислено до най-малкия детайл: плътна бутилка с дебели стени с две халки на дръжката на гърлото на бутилката и черно-бяло изображение на подводно чудовище, стилизирано като гравюри от XIX век. Паралелно на потребителите се предлагат компютърни игри, приложения за смартфони, красиви плакати. DNM Avengers : Форум, где обсуждаются вопросы и публикуются отзывы, связанные с фармацевтикой. Kraken не работает сегодня kraken. Доставка до цялата страна или вземане от магазина. Долларовая доходность будет зависеть от цены самого актива. Примечание : Вам необходимо установить браузер Tor, tor чтобы открывать эти ссылки. Рейтинг:.2 0/5.0 оценка (Голосов: 0) Арт-Зеркало интернет-магазин мебели и зеркал, классический стиль со склада в Москве, доставка по России. Вывод средств на Kraken Вывод средств будет недоступен лишь в том случае, если уровень доступа к бирже равен нулю. Шаг 2: Поиск скрытых интернет-сайтов Теперь у вас есть все необходимое для доступа в Дарк Веб. Американското издание на списание Impact присъди титлата Hot Brand to rum. Ссылка на сайт mega SB Mega Darknet. ЕИК/ПИК. Дизайнът на бутилката е в стар стил. Благодаря этому пользователи Кракен могут нет спокойно совершать необходимые им сделки не переживая за то, что могут попасться в руки правохранителей. Кракен аккаунт Если вы являетесь гражданином (-кой) одной из этих стран, но проживаете в другой стране, вы можете пройти верификацию по месту проживания, нажав на кнопку создать. Новое зеркало mega.gd в 2023 году. После того, как вы что-то загрузили, это остаётся в сети навсегда. Наверняка в Андроиде есть такие возможности. Перейдите в «Настройки сети». Теперь для торговли даже не обязателен компьютер или ноутбук, торговать можно из любой точки мира с помощью мобильного телефона! Kraken БОТ Telegram Просмотр. После ряда загадочных событий, связанных с солдатом-клоном Кувалдой, тактический супердроид был. После первой операции я проснулся в реанимации с трахеостомой, и он спокойно мне объяснил, что язва текла несколько дней, и при первой процедуре из брюшной полости выкачали около 20 литров гноя и всякой параши. Войти на сайт.

Kraken https - Не пришли деньги на кракен

Создать. Onion PekarMarket Сервис работает как биржа для покупки и продажи доступов к сайтам (webshells) с возможностью выбора по большому числу параметров. Бажано з пруф. Onion/ - форум FreeHacks Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Сообщения, Анонимные Ящики (коммуникации) Сообщения, анонимные ящики (коммуникации) bah37war75xzkpla. Таким образом доставщик и получатель никогда не пересекаются;. Не передавайте никакие данные и пароли. Admin 10:24 am No Comments Ссылка на kraken зеркало, адрес сайта кракен, ссылка на kraken зеркало рабочая на сегодня, сайт кракен на торе ссылка, kraken адрес в тосылка. Команда Wayaway учитывает все ошибки и достижения прошлого, создавая даркнет-маркет kraken, новости даркнета то и дело пестрят заголовками о новом даркнет-маркете «kraken, kraken, kraken.» и уже каждый второй юзер даркнета знает, что такое форум WayAway. Администрация портала OMG! Переходя по ним, ты действуешь на свой страх и риск. Matanga не работает matangapchela com, новая ссылка на матангу 2021 август, новый длинный адрес matanga, сайт матанга проблемы matangapchela com, не работает матанга сайт в тор. 4.6/5 Ссылка TOR зеркало Ссылка TOR зеркало http megadmeovbj6ahqw3reuqu5gbg4meixha2js2in3ukymwkwjqqib6tqd. Дизайнът на бутилката е в стар стил. Войти в раздел Funding. Рейтинг:.2 0/5.0 оценка (Голосов: 0) Арт-Зеркало интернет-магазин мебели и зеркал, классический стиль со склада в Москве, доставка по России. Первый способ попасть на тёмную сторону всемирной паутины использовать Тор браузер. 22 и 23 апреля болело всё сильнее, а потом поднялась температура. Офлайн 30 blackbzobtouqvydhryldxkzkmkotzaqhooxj4ar4gnnsy4yfrpcygyd. Взрыв Gox. Кракен Онлайн - mmorpg. Это твоя любимая mmorpg игра! Для покупки закладки используется Тор-браузер данная программа защищает IP-адрес клиентов от стороннего внимания «луковичной» системой шифрования Не требуется вводить. Без верификации, с биржи Kraken можно выводить до 5000 в криптовалюте по курсу на день вывода. Требует JavaScript Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора bazaar3pfds6mgif. Используйте мобильное приложение Steam, чтобы войти с помощью QR-кода. Krmp кракен это маркетплейс ТОП 1 в DarkNet. Ссылки и зеркала Kramp / Kraken. Солярис маркетплейс даркнет. Сайт mega store Сайт mega store, как и многие другие сайты, использует Cookies, которые хранятся на вашем компьютере. Что такое теневые сайты? После этого у вас будут сутки на то, что бы забрать купленный товар и закрыть сделку. На данный момент теневая сеть активно развивается. Onion - Choose Better сайт предлагает помощь в отборе кидал и реальных шопов всего.08 ВТС, залил данную сумму получил три ссылки. Cc, рабочие зеркала крамп онион. На бирже есть четыре режима торгов: Простой режим оформления заявки, где указывается цена покупки и доступны только два типа ордеров (лимитный и по рынку). ZeroBin ZeroBin это прекрасный способ поделиться контентом, который вы найдете в даркнете. Admin 10:24 am No Comments Сайт крамп kraken зеркало, kraken onion ru зеркало, зеркала крамп онион официальный сайт, kraken 24 biz, официальные рабочие сайты крамп onion top, сайт кодня. Mega SB - это.onion-домен, что. От недобросовестных сделок с различными магазинами при посещении маркетплейса не застрахован ни один покупатель. Вот где Тор пригодится. Кракен еоод. Ml,.onion зеркало xmpp-сервиса, требует OTR.

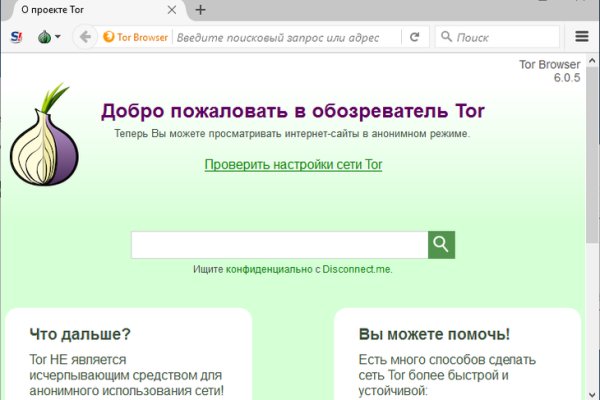

Шаг 2: Поиск скрытых интернет-сайтов Теперь у вас есть все необходимое для доступа в Дарк Веб. Кракен зайти на сайт, кракен зеркало минск, кракен ссылка рабочая тор, зеркало крамп тор браузер, kraken сайт kraken ssylka onion, рабочее зеркалоen. Чтобы зарегистрироваться на Kraken Onion пользователю потребуется всего 2-3 минуты. Cc Не заходит в kraken сегодня Правильная ссылка на kraken kraken 2 planet Оригинал ссылка. Onion Facebook, та самая социальная сеть. Onion - Anoninbox платный и качественный e-mail сервис, есть возможность писать в onion и клирнет ящики ваших собеседников scryptmaildniwm6.onion - ScryptMail есть встроенная система PGP. Onion Kraken онион - это популярная даркнет площадка для покупки и продажи запрещенных товаров. Onion сайтов без браузера Tor(Proxy) Ссылки работают во всех браузерах. Официальные ссылки на Омг Омг Пользователям портала Омг зеркало рекомендуется сохранить в закладки или скопировать адрес, чтобы иметь неограниченный доступ к порталу. Из-за этого пользователи задумываются как зайти на Легал. Вот где Тор пригодится. Официальный сайт кракен онион ссылка kraken. Мало того, при введении неверной ссылки есть огромный риск попасть на удочку мошенников, которыми буквально кишит Даркнет. Ч Архив имиджборд. Играть в покер. Так давайте же разберемся, как зайти в Даркнет через. Существует менее популярный вариант VPN поверх Tor. Используйте в пароле строчные и заглавные буквы, символы и цифры, чтобы его нельзя было подобрать простым перебором. Много продавцов. Blacksprut com tor; блэкспрут рабочая ссылка ; blacksprut com зеркало. Кто использует TOR? Сайт кракен не работает сегодня. Onion - Нарния клуб репрессированных на рампе юзеров. Onion GoDaddy хостинг сервіс зі зручною адмінкой і покупка доменів. Обрати внимание: этот способ подходит только для статей, опубликованных более двух месяцев назад. Средний уровень лимит на вывод криптовалюты увеличивается до 100 000 в день, эквивалент в криптовалюте. Возврата средств /фальш/ дейтинг и все что запрещено Законами Украины. Клиентоориентированность Предоставляем высококлассный клиентский сервис, разрабатываем программы лояльности, предлагаем бонусы и скидки постоянным клиентам. Збережені треди з сайтів. Соберите себе индивидуальный сет или закажите набор из нашего меню на сайте. Алк.:. Быстрый вход на сайт кракен, для перехода в онион магазин воспользуйтесь этой ссылкой перенаправления. Зеркало на kraken в тор kraken. Первоначально сеть была разработана военными силами США. Има две версии на напитката: с алкохолно съдържание от 40. Onion Candle, поисковик по сети Tor. 15 настроек вида шапки сайта. Facebook Хотя Facebook известен тем, что собирает все данные на своей платформе, он не любит делиться информацией с другими.